中小企業經營大不易,常因考慮購買設備擴大經營、發放員工薪資獎金、支付廠商貨款等因素而導致資金周轉不靈。雖說上有政府補助貸款計畫、下有銀行、民間機構提供各類貸款方案,但遇到公司剛成立難以提供營收數據、條件不符合銀行貸款申辦門檻或貸款額度不足,不知該從何處尋求資金挹注的企業主大有人在。

本篇文章將從產業融資經常遇到的困難點切入,整理出順利融資的三大方向;同時也會介紹幾種常見的中小企業融資管道,並說明融資條件及流程,歡迎參考以下內容掌握獲得資金的最佳捷徑。

產業融資困境

中小企業遇到融資困境的原因有很多,常見如公司剛成立無明顯獲利、年營業額未達門檻、登記資本額太少等,以至於向銀行貸款時被列為拒絕戶。而遭拒的企業通常有以下三大通點:

一、免開發票、採現金交易。例如:美髮店、早餐店。

二、缺乏銀行往來紀錄,信用資料過少。

三、財務報表建立不完整、無設備或存貨可抵押等。

其實遇到上述情況時,可尋求專業、經營正派的融資公司協助,透過分析企業的資金需求及未來可見的預期效益,進一步提供適合的融資方案。包含廠辦建物、廠房設備、存貨、車輛都能做融資申請,能有效解決大多數的企業資金難題。

中小企業融資管道

中小企業如有資金需求,可參考以下幾種常見的融資渠道:

融資機構

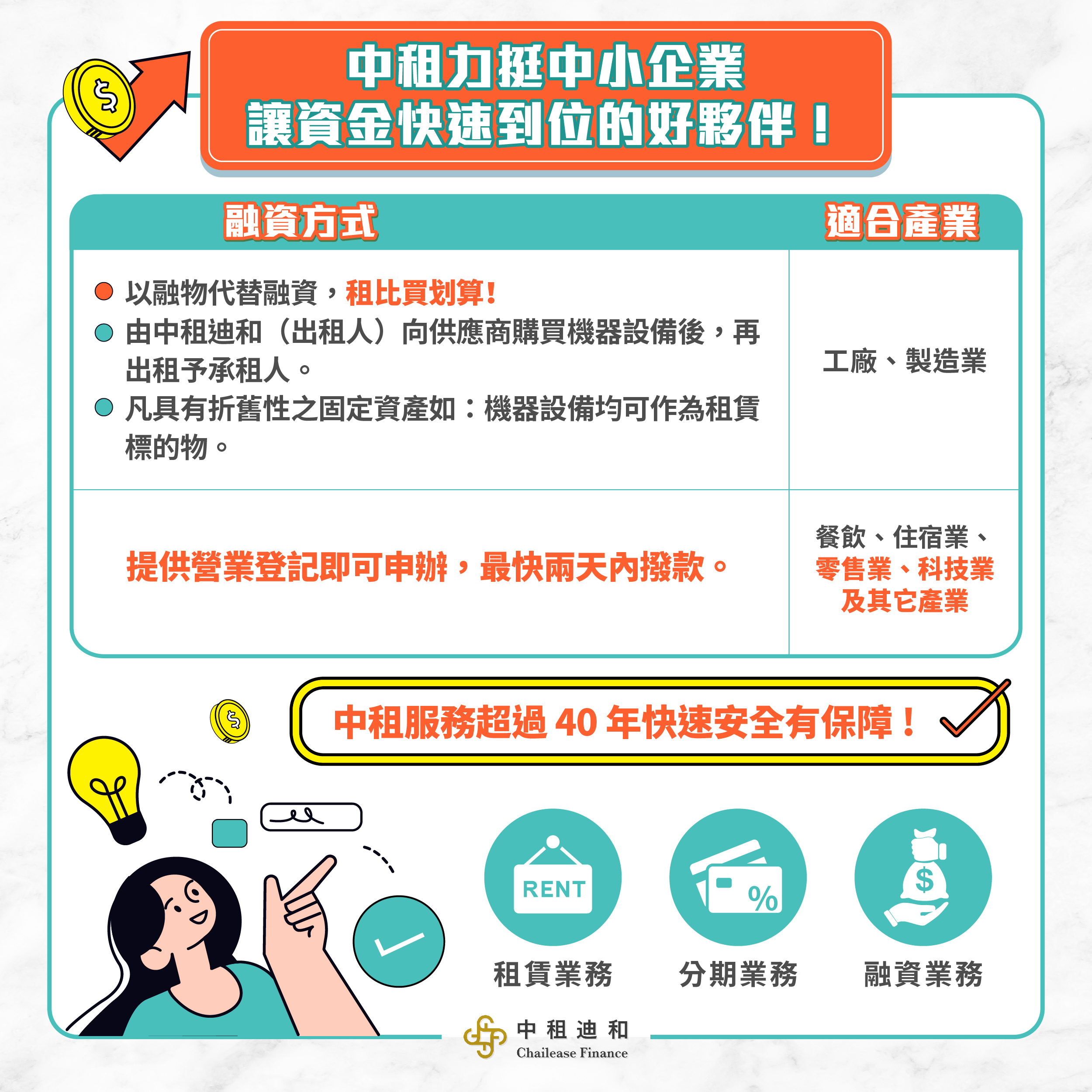

對於體制或申請條件不符合銀行貸款門檻的企業,融資機構堪稱最佳管道。融資機構提供企業融資的資金來源主要以公司資金或市場籌措為主;目前市場上雖有不少選擇,但部分存有廣告誇張不實、詐騙陷阱,建議優先選擇有信譽的正派公司。像是中租就屬於知名有規模的合法融資公司,提供企業多元的融資方案,設備、車輛租賃、資金借貸等皆可申辦,且審核門檻具彈性、無成立年限限制,強調有商業登記證就可以提出申請,服務範圍包含各行各業。

政府補助貸款

政府不定期會針對中小企業推出貸款融資方案,或是針對特定行業提供創業補助金,能以低於市場行情的貸款條件或無償取得資金,缺點是申請流程較為繁瑣,審核時間相對較長,較不適合用於解決燃眉之急。例如:青年創業貸款、防疫紓困貸款、文創補助、服務業創業補助等。

銀行貸款

向銀行貸款雖為目前市場上的主流,但銀行基於風險考量,通常會設下成立年限、年營收、資本額等門檻,對於特定產業較困難,銀行會根據企業法定代表人的信用條件、企業經營狀況、有無抵押品可擔保等條件審批貸款額度和利率。若是代表人存有信用瑕疵、信用評分過低,或是企業財務、信用不佳,則有可能遭到退件。

民間借貸、親友借貸

民間借貸不乏許多非合法登記的個人戶,陷阱多且利率條件通常較差,選擇時建議多做風險評估及考量合法性。另外,向親友借貸雖可省去文件準備及審核手續的麻煩,但金額較難滿足企業經營需求;且親友間談錢傷感情,為此反目成仇、對簿公堂的不在少數,開口前務必三思。

中小企業融資申請準備

中小企業如有融資計畫,建議可朝以下三個方向提前做準備:

建立良好個人及企業信用

良好的個人信用及企業信用是開啟融資大門的第一步,由於銀行或民間借貸公司多數都會進行信用審核。因此企業成立前後,與銀行維持良好往來,例如以企業戶或個人戶簽訂薪轉、收受廠商貨款、支付店鋪租金、水電瓦斯公共費用等;如個人名下持有信用卡或貸款,定期還款、準時繳納卡費都有助於提高信用評價。

強化企業融資條件

無論是以個人或企業名義提出申請,強化融資條件(如資金用途、還款來源、債權保障、授信展望等)有助於加速融資審核。而核貸的金額和還款利率,往往取決於公司財務報表的負債比例、流動比例,風險評估低及有無提供擔保品。

備妥融資應備文件

申請企業融資時須備妥應備文件,例如公司行號登記文件、負責人信用資料、個人或公司戶存摺資料等,以避免送件過程中被退件或通知補件,導致無法順利取得資金或延宕資金的撥款時間。

中小企業融資條件

在向銀行或融資機構提出融資申請時,通常需準備下列文件,以利向資金提供者證明企業的信用、財務、營運狀況。

- 身分證明文件:企業負責人或保證人之身分證件與相關資料

- 公司行號登記資料:營利事業登記證、公司章程、董事名冊、股東名冊、商業登記抄本、公司變更登記本等。

- 負責人信用資料:個人信用報告、存款帳戶(含明細)、信用卡帳單等。

- 銀行活存存摺:企業或個人戶存摺近 3 個月的往來明細。

- 近 1~3 年的稅務或財務報表:企業的 401、403、405、406 財務報表、負債報表等。

- 營運計劃書:說明公司營運方針、未來發展趨勢、預期營收等,證明企業能穩定經營、創造良好營收。

除了上述 6 項基本文件,根據不同的融資管道和方案,可能需額外準備其他相關文件;例如申請不動產融資需準備不動產相關文件,實際應備文件可向申請管道進一步諮詢。

而選擇中租企業融資的優勢在於,只要是合法經營公司、行號,不同行業皆可申請,不只有單純融資,若有設備、廠房、建築物等皆可申辦,需求金額會因各企業條件不同而給予不同額度,好消息是,一百萬以下的融資規劃若信用良好,於一定條件下不須提供任何抵押品,且無設定企業成立年限、年營業額等門檻,只要於官網提出申請,就會有專人協助服務,資料齊全資金最快 48 小時工作天可到位!

中小企業融資流程

中小企業融資流程,大致上可彙整為下列五大程序:

- 提出融資申請

- 檢附各項應備文件

- 融資單位專員連繫確認需求

- 送件審核貸款額度及條件

- 對保、撥款

💡中小企業融資選中租,中租提供線上便捷且安全的線上申請服務,只要於官網網頁留下姓名、統編、聯絡方式等,便有專人主動聯繫提供完整服務!

中小企業融資常見問題Q&A

融資雖是企業常見的資金周轉手段,但對於剛投入創業或未曾接觸過融資的企業主而言,內心難免存在著一些疑問。以下整理出幾個網路常見問題並提供相關解答,希望有助於解惑。

Q:什麼是「企業融資」?

A:泛指企業為維持業務經營、擴大規模、投資、償還債務等目的,向特定單位(如銀行、融資機構、民間貸款公司、政府機關)尋求籌措資金的行為。

Q:公司才剛成立能申請融資嗎?

A:視選擇的融資管道而定。一般而言,銀行對於中小企業大多都有設立成立年限、年營業額的門檻;而融資機構則會視企業主的需求及可提供的相關文件,提出適切的融資方案。

Q:負責人信用評分過低、有信用瑕疵可以申請企業融資嗎?

A:信用評分過低、有信用瑕疵者通常會被銀行列為拒絕往來戶,其他融資管道則可能會要求提供足夠的擔保抵押品,或提供有還款能力者擔保人。

💡中小企業融資選中租,中租提供便捷且安全的24小時線上申請服務,只要點進官網就可享有免開辦費的快速申辦!

【延伸閱讀】